Закрывающими называются первичные учетные документы, которые подтверждают факт оказания услуг. То есть то, например, что реклама была настроена, запущена и откручена. С помощью закрывающих документов плательщик налога на прибыль может уменьшить налогооблагаемую базу. О том, какие документы понадобятся вам, и на что стоит обратить внимание, чтобы не заплатить лишнего, расскажем в статье.

Закрывающие документы показывают, что услуга была оказана надлежащим образом в полном объеме, и стороны не имеют друг к другу претензий. С их помощью плательщик налога на прибыль может уменьшить налогооблагаемую базу и заплатить в госбюджет меньшую сумму. Это касается юридических лиц и ИП, которые работают на общей системе налогообложения (ОСНО). У юридических лиц и ИП, применяющих упрощенную систему (УСН) «Доходы минус расходы», отсутствие закрывающих документов также приведет к увеличению суммы налогов к уплате в бюджет.

Согласно Налоговому кодексу РФ, рекламные траты включаются в состав прочих расходов, связанных с производством и реализацией, и уменьшают налоговую базу (см. ст. 252, п.1, ст. 264, п.1, пп.28 НК РФ). Расходы на рекламу в интернете считаются ненормируемыми — это значит, что их можно учитывать полностью. Этим они отличаются от нормируемых расходов, к которым применяется ограничение в 1% суммы выручки от реализации.

Какие бывают закрывающие документы

В зависимости от того, с кем вы работаете в качестве контрагента, в пакет могут входить:

- Подтверждение оплаты: чек или бланк строгой отчётности при оплате наличными или картой; платежное поручение — при оплате банковским переводом.

- Акт об оказанных услугах, который содержит результаты их оказания. Строго определенной формы для акта не существует, стороны могут составить его на свое усмотрение. Главное — отразить в нем набор обязательных реквизитов:

- название документа: акт об оказании услуг / акт приема-передачи оказанных услуг / акт об оказанных услугах;

- дата составления акта;

- наименование, ИНН исполнителя и заказчика;

- описание услуг (вид и объем);

- стоимость услуг;

- должности и подписи руководителей или уполномоченных представителей сторон.

- Счёт-фактура: документ, на основании которого покупатель может принять к вычету НДС, предъявленный продавцом.

Чтобы получить вычет, важно оформить счет-фактуру правильно. Обязательные реквизиты приводятся в Постановлении Правительства РФ от 26.12.2011 N 1137. Основанием для отказа в вычете могут стать, например, ошибки, которые мешают определить продавца или покупателя, наименование и стоимость услуг, сумму НДС, налоговую ставку.

- Универсальный передаточный документ (УПД): документ, который объединяет счет-фактуру и акт об оказанных услугах — для упрощения документооборота.

УПД дает покупателю право на вычет по НДС и подтверждает обоснованность расходов при расчете налога на прибыль, а также других налогов.

В УПД должны содержаться все обязательные реквизиты акта и счета-фактуры.

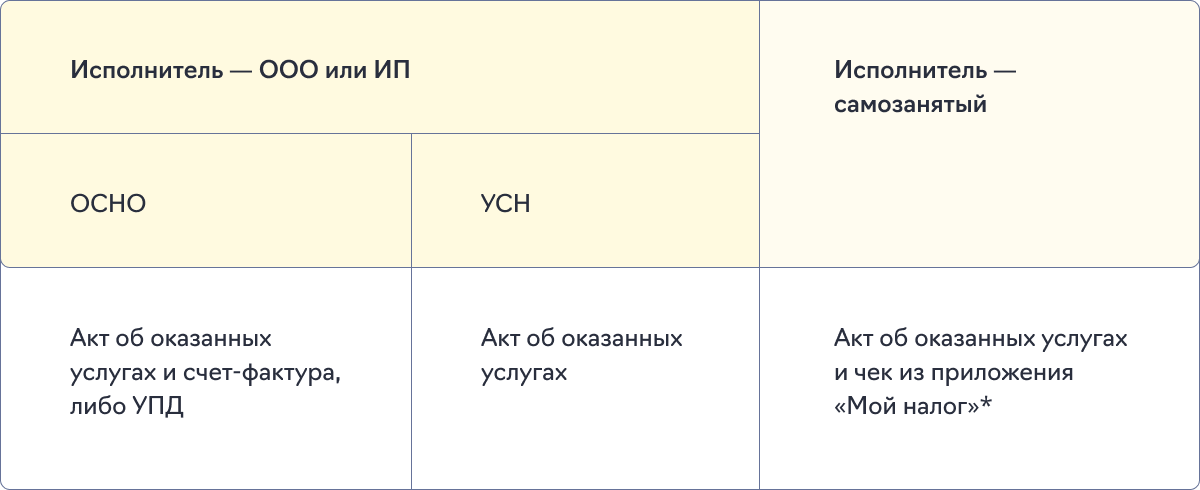

Какие документы получать у исполнителя

Состав пакета закрывающих документов будет разным для юрлица и самозанятого.

*В чеке самозанятого должны быть указаны:

- название документа;

- дата и время расчета;

- ФИО и ИНН самозанятого;

- указание на использования НПД;

- QR-код;

- уникальный идентификационный номер чека;

- ИНН заказчика, если покупатель — юрлицо.

Если исполнитель — не самозанятый, а просто физическое лицо, порекомендуйте ему оформить официальный статус. Иначе вести с ним официальные расчеты и подавать на вычет НДФЛ не получится.

Учтите, если работаете с самозанятыми

Как только сумма годового дохода самозанятого превышает 2,4 млн руб. самозанятый теряет свой статус и больше не может применять налог на профессиональный доход (НПД). Если он при этом самозанятый не имел статус ИП и не переходит на ОСНО или УСН, у заказчика появляется обязанность удерживать НДФЛ и перечислять страховые взносы за физическое лицо.

Чтобы упростить себе жизнь, можно:

- прописать в договоре с самозанятым обязательство сообщить вам, если его статус изменится, с ответственностью за несообщение;

- запрашивать у самозанятых справки о постановке на учет или снятии с учета в качестве плательщика НПД, а также о доходах по НПД. Обе справки самозанятый может оформить через приложение «Мой налог».

Проверить статус самозанятого можно на сайте ФНС.

Как проверять контрагентов на благонадежность

Чтобы подтвердить обоснованность налоговой выгоды и избежать претензий от налоговой, важно проверить исполнителя на благонадежность. Для этого получите от него такие документы:

- Устав в последней редакции с печатью ФНС (для юрлиц).

- Свидетельство или лист записи о государственной регистрации юридического лица / ИП.

- Свидетельство о постановке на учет в налоговом органе юридического лица / ИП.

- Решение или протокол участников об избрании генерального директора (для юрлиц).

- Если договор со стороны исполнителя подписывает лицо по доверенности — доверенность с полномочиями на подписание.

- Для исполнителей на ОСНО: подтверждение сдачи декларации по НДС за последний квартал:

- квитанция о приеме налоговой декларации (расчета) в электронном виде;

- извещение о вводе сведений, указанных в налоговой декларации (расчете).

Для исполнителей на УСН: информационное письмо от ФНС о применении организацией упрощенной системы налогообложения.

- Актуальная выписка из ЕГРЮЛ / ЕГРИП.

Это могут быть электронные копии, хранить их нужно минимум пять лет — таков срок предъявления претензий со стороны ФНС.

Как получать закрывающие документы проще

В кабинете eLama вы можете запускать рекламу в более чем десяти рекламных системах и сервисах — в том числе в блогах и на радио — оплачивать ее с единого счета и получать один пакет закрывающих документов. Это удобно, быстро и надежно:

- вы можете быть уверены, что документы поступят в срок и будут оформлены корректно;

- не нужно проверять каждого контрагента по отдельности, достаточно один раз запросить комплект документов у eLama;

- нет необходимости сотрудничать с блогерами как с самозанятыми.

Кроме того, на платформе управления рекламой eLama вы найдете:

- 30+ полезных инструментов, которые упрощают работу с рекламой и отчетностью и помогают экономить время и бюджет;

- постоплату на рекламу от 250 000 руб. в месяц без комиссий и процентов;

- партнерскую программу для агентств и фрилансеров с ежемесячным вознаграждением;

- бесплатную помощь со стартом в Яндекс Директе, а также во VK Рекламе;

- Службу Заботы, которая всегда приходит на помощь и остается на вашей стороне, в том числе и в вопросах модерации.